九毛九更新餐飲框架 用做快餐的模型做休閑餐【火鍋底料批發網】

2020-01-14 20:12:28

重慶火鍋底料批發,重慶火鍋底料廠,火鍋店專用底料,重慶火鍋底料,重慶振業食品廠

模型測不準,所以趨勢更重要重慶火鍋底料哪個好?搜索記錄重慶火鍋底料排名,總結出重慶最正宗的火鍋底料是哪家的,這些都可以在重慶火鍋底料批發網找到,包括火鍋底料桶裝批發和火鍋底料桶裝批發價格等。

修改餐飲模型。

餐廳模型太脆了,我在深夜邊改邊白頭搔更短。比酒店還脆——酒店盡管參數維度多,但參數的勾稽關系清楚,收入端簡單,只要心黑手狠跟guidance,整體是可把控和可建模的。餐飲就不一樣了,看起來好像哪里都對,但輸出的結果經常讓人哲學三連——我是誰,我在哪兒,我存在的價值是什么。

九毛九更新餐飲框架 用做快餐的模型做休閑餐

任何一個認真寫過連鎖餐企模型的人都會深刻認知到賣產品和做服務的區別——模型太復雜了,參數維度極多,光收入端就要做多項控制變量假設,而總盤子的大小和成本項穩定性強相關,加上中觀數據不可見、微觀數據有滯后,以及,凈利太薄、毛利會被費用強烈侵蝕,整個自營連鎖餐企的模型在預測準確性上只有四個字:那不可能。

作為賣方,我一般會掩飾一下自己的無能:僅供參考。

投資人:沒關系,模糊的精確比準確的錯誤好,有方向性的準確就可以了。

我內心:那也不一定就有喔……

我蒙對過2017年呷哺的年報,那時候剛離開中游行業不久,剛接消費品,對自己有了不正確的認知,阿迪達斯臉.jpg 覺得impossible is nothing,細化認知可以增進模型的可預測性,導致后來兩年被瘋狂打臉。早歲那知世事艱。

海底撈上市,我們花了一個多月建了個模型:

同店單店模型按照一二三線和海外做了四種,后來又按照門店大小/后廚面積做了新的分類,這就

了。把祖父孫店三層在OP層面做提成,就增加了新的可選參數,這是單店頁;

更復雜的是開店頁,全年開店指標,月度分配、地區分配、淡旺季、成熟期、成熟后可否沿用同店模型,加密過程中是否需要增加品牌勢能的衰減因子。

花了這么多力氣只做了收入項,而成本項其實是和收入項強相關的,單店的變動會干擾整體成本率;這個關系不在函數里體現就不準確,體現了……就可能就更不準確了。其結果是,做了個廢的模型,因為客戶不太能自己調,連我自己也調不準。好在體量大、品牌強的公司,韌性相對強,做大總盤子可以自然提高模型的穩定性,所以海底撈雖然寫著復雜,但預測難度還算可控,至少出不了方向性的錯誤。

但僅僅方向對有什么價值?

有投資者問,能不能給一個參數好調整一點的P&L表?我們只要一頁。

我:emmmm,就很尬,就jin的不能……

此后我非常respect P&L能寫成一頁的公司,如果一個公司的P&L寫成一頁還能做到大差不差,每次出完財報可以半小時調完,一般都是價值投資類的標的,可預期、可追蹤、可解釋,穩定性一流,出了偏差也能歸因。

因此餐企能通過產品變現是最爽的。咨詢的玄學角度說,產品提供品牌聯想,這是做品牌的第二階段(認知-聯想-決策-忠誠);報表角度說,賣產品比做服務穩定太多了,盡管產品也有淡旺季,產能也有利用率,但如果能leverage餐廳樹立的品牌來做食品,不失為事半功倍的選擇,看廣酒和頤海,和餐企比模型更穩,和同類食品公司比,營銷費用低。

所以火鍋餐廳要賣底料,川菜店要賣復合調味料,粵菜餐廳要賣手信/速凍,西貝要賣棗糕,麻辣誘惑要賣零售。后兩者做產品沒法利用到餐廳品牌,起手優勢不明顯。

二、模型測不準,所以趨勢更重要

中餐長尾且迭代快。車轱轆話連篇的寫了三年中餐和中餐供應鏈特征,辛辛苦苦想提煉一點一般規律,提綱挈領找找大市值餐企如何對沖模型不穩,發現迥異于酒店(管理模型更復雜),加盟并不是餐企做大的唯一解決方案——甚至在國內,快速加盟往往易露頹相,沒有長跑冠軍相。大市值餐企從9成加盟(麥當勞)、到基本對半開(星巴克)、到全自營(海底撈)特征不一,共同特征是報表依靠地產屬性平抑波動。

1600億USD的麥當勞(MCD.US)是地產企業,二房東公司,一半以上稅前經營利潤來自租金收支差價扣減自營餐廳租金(詳見麥當勞深度報告第二篇)

1200億USD的星巴克(SBUX.US)掙了地產租金折價,租金水平低于同類地段咖啡店(詳見咖啡報告星巴克篇)。

250億USD的海底撈拿了中餐最低租金率。還原16號準則的影響,當前總體租金率仍然不超過5pct,完爆行業8-15pct的平均水平。

九毛九更新餐飲框架 用做快餐的模型做休閑餐

服務業很難平衡股東、客戶和員工利益,除非有剛性收入標準控制人力支出,否則從業的好行業(員工個體IP能獲得充分溢價)往往留不下什么價值給股東。從這個角度上說,靠品牌力拿商業地產租金折價讓渡給股東的海底撈是不可復制的企業,完美規避了這個問題;而站在巨人肩膀上的頤海則收租方式更為舒服。

餐飲三大成本(租金、人力、食材)大致上都是系統性攀升,兩小成本(公共事業、折攤)優化空間不大,股價核心在于維持翻臺不掉的同時,客單能夠跑贏食品CPI,不然侵蝕價值。由于模型很難控,行業的股價和經營趨勢更相關,投資有一定周期特征。簡單的說,翻臺是景氣度指標,指向估值;同店是盈利指標,指向業績。

店面銷售額=客單*翻臺*座位數;座位數由門店模型決定,一般同店(sss)關注客單和翻臺,客單是價,翻臺是量,不完全歸納一下,餐企的股價走勢大概是這樣:

客單↑,翻臺↑,同店大↑,雙擊。

客單↑,翻臺→,同店↑,估值不變,掙業績錢。

客單↑,翻臺↓,同店→,以價補量階段,殺估值,股價看邊際變動。

客單→或者↓,翻臺↓,同店↓,雙殺。這是僅有的模糊的正確。品牌的優化和老化,推新,改菜單,改出餐,換品類,最后都指向這些指標。經營層面千帆過盡,股價層面包含的預期基本還是落在同店和翻臺上。帶周期屬性的東西不可以以價補量,價補量則殺估值,餐企老板要的是利潤規模最大化,投資人要的是平衡估值和利潤率,使市值/股價最大化。

三. 變化:為什么九毛九(太二)極致

2013年年末八項規定,2015年后餐飲發生大的變化。瑣碎項就不追溯了,變化當中影響最大的部分是:

結束“以票控稅”:收入端清晰,為上市厘清障礙;

核心商圈體驗業態占比提升:休閑餐的角逐重點變為商圈,場景從商務轉向休閑,“位置”落定,客單價鎖定在70-120間,需求從口味轉為不踩雷的穩定體驗,休閑餐的連鎖化有了標準;

集團化、平臺化+營改增:后者間接促使規模化、標準化采購,供應鏈有了艱難優化的機會,雖艱難,但確實在優化;前者使得供應鏈(采購、加工-央廚、配送)的共享成為可能,并在一定程度上對沖單品牌的快迭代可能

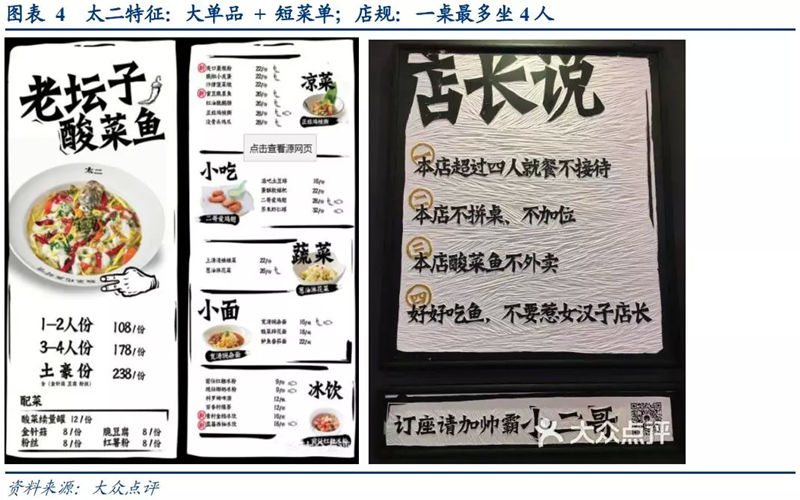

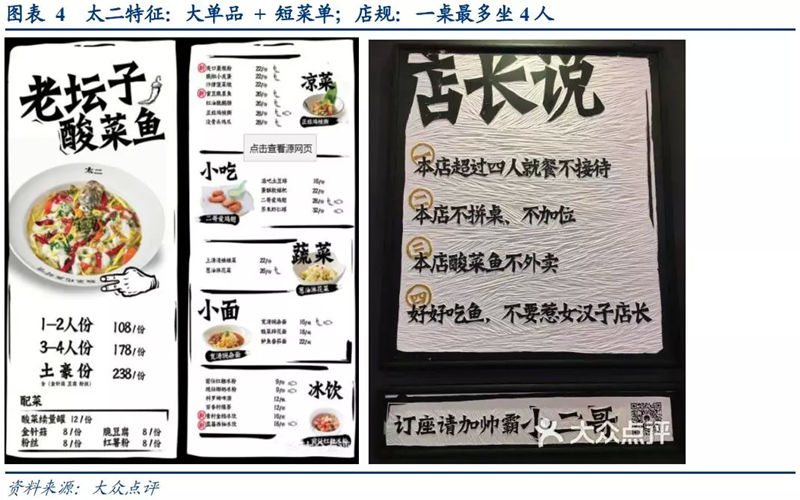

太二是個非常極致的例子——這個評價不是針對管理或者品牌生命周期,是針對模型。創業團隊有意識地將太二的模型校準在一個非常極致的新中餐區間。大單品、短菜單、少觸點、只控貫標菜供應鏈、平臺化,用做快餐的模型做休閑餐(詳見太二報告)。

大單品:2-4人酸菜魚,酸度辣度不能選,多一個人不接待,奔著吃飯去;單品有成癮性(酸辣),口味對內有一致性(酸菜控制),對外有差異性(發酵工藝決定)

短菜單:<25sku,后廚壓力小,不用選擇障礙

少觸點:迎賓、傳菜之外沒有觸點。點單、加菜、飲料、買單、開票都自助,社恐患者的天堂,完全不依賴人力的模型

供應鏈:只控制貫標菜供應鏈,其他依托蜀海,不貪多。